Shutterstock

Opinie Han de Jong

Energieprijzen duwen inflatie naar beneden

14 April 2023 - Han de Jong

Het CBS heeft de Nederlandse inflatie voor maart bevestigd op 4,4%. Een stuk lager dan de 8,0% in februari, om maar niet te spreken van de 14,3% in oktober. Dat is goed nieuws. Het slechte nieuws is dat de daling volledig op het conto van de energieprijzen kwam. Exclusief energie was de inflatie stabiel op 8,1%. De maatstaf die officieel te boek staat als de kerninflatie (dat wil zeggen exclusief voedsel, energie, alcohol en tabak) was stabiel op 6,7%. Voeding is de grote boosdoener. Die categorie was verantwoordelijk voor bijna de helft van de 4,4%, terwijl ze slechts een gewicht van 12% in de inflatiemand heeft.

Het stijgingstempo van de prijs van voeding was nagenoeg gelijk als in februari: 17,8%. Daarmee scoren we vergelijkbaar met de buurlanden. In Duitsland lag het prijspeil van voeding zelfs nog iets hoger: circa 22%. In België en Frankrijk was het respectievelijk circa 17% en 16%.

Bron: Macrobond

Bron: Macrobond

De komende maanden mogen we geen forse verdere daling van de inflatie verwachten doordat de prijzen in de periode april tot juni 2022 iets daalden. Daarna volgden vorig jaar vier maanden met heel sterke maandelijkse prijsstijgingen. Dan zou onze inflatie fors kunnen dalen en het zou mij niet verbazen als we dan dus onder nul zouden komen.

Er zijn wel twee factoren die roet in het eten kunnen gooien. Ten eerste de olieprijs. Door de onrust in het bancaire systeem en de daaraan gerelateerde angst voor een recessie was die in de eerste helft van maart juist gedaald. Maar inmiddels is de prijs meer dan 20% opgelopen. Een verdere stijging is best mogelijk als deze wordt gedreven door de beslissing van OPEC+ om de productie te beperken en de toegenomen vraag vanuit China na het beëindigen van de vele lockdowns. Een verdere stijging van de olieprijs zou erg vervelend zijn en de inflatie een nieuwe impuls kunnen geven.

Een tweede factor die 'negatieve inflatiecijfers' in het najaar in de weg kan staan is het feit dat het CBS in juni overschakelt op een andere reeks voor de inflatie. Bij de berekening van de cijfers wordt nu verondersteld dat mensen elke maand een nieuw contract moeten afsluiten met hun energieleverancier. Dat is niet zo en was zeker vorig jaar niet zo. Toen overschatten de inflatiecijfers daardoor de werkelijke prijsstijgingen waarmee mensen werden geconfronteerd. Dit jaar zal de huidige reeks de inflatie waarschijnlijk onderschatten. De nieuwe reeks zou vanaf juni daardoor best wat hoger kunnen liggen.

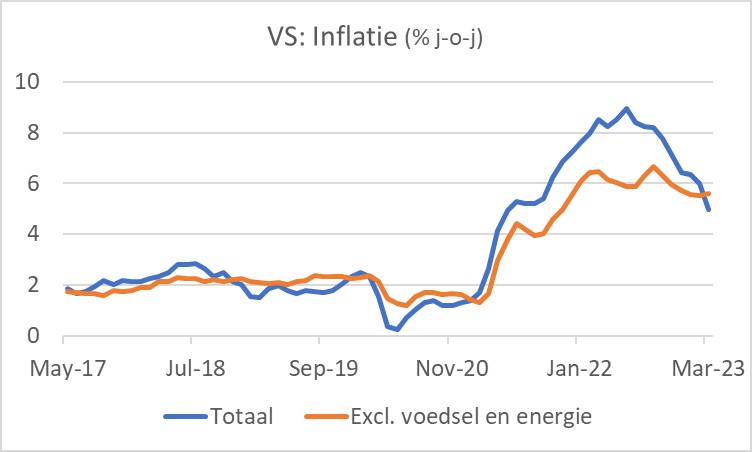

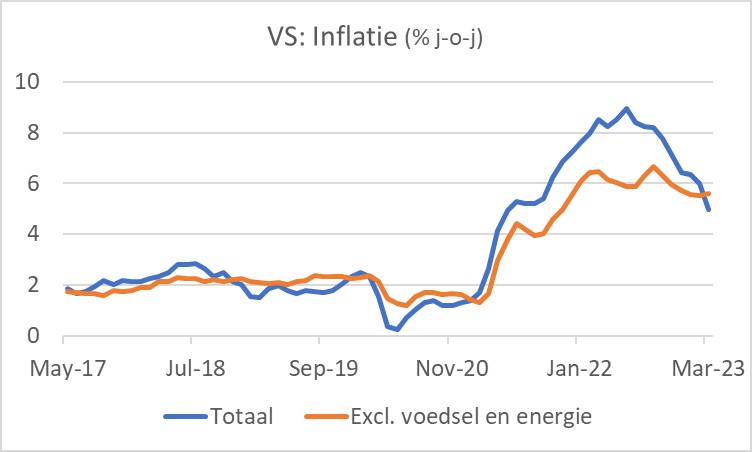

Amerikaanse inflatie daalt

Ook in de VS daalt de inflatie. In maart bedroeg die 5,0%, tegen 6,0% in februari. De kerninflatie steeg fractioneel: 5,6% in maart, na 5,5% in februari. In tegenstelling tot bij ons daalt de 'voedselprijsinflatie' in de VS al maanden. Die kwam in maart uit op 8,5%. In februari werd 9,5% geboekt en de piek lag in augustus vorig jaar op 11,4%.

Bron: Macrobond

Bron: Macrobond

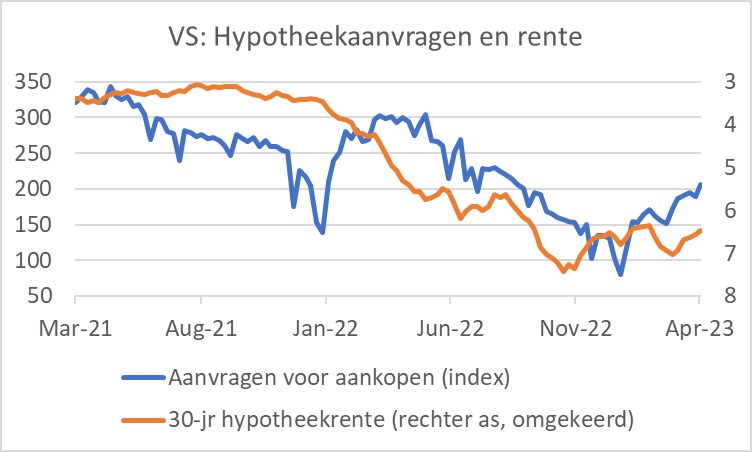

De belangrijkste reden waarom de kerninflatie al een poos rond 6% beweegt en niet naar beneden lijkt te willen, is gelegen bij de huren. Die hebben een gewicht van 34% in de totale inflatiemand en maken wel ruim 43% van de kerninflatie uit. In de VS volgen de huren de huizenprijzen, zij het met een forse vertraging. In maart liep de stijging van de huren verder op: 8,2% tegen 8,1% in februari. Aangezien de huizenprijzen al sinds medio vorig jaar dalen is een keerpunt bij de huren waarschijnlijk dichtbij. Als die zoals ik verwacht gaan dalen, dan kan ook de kerninflatie best behoorlijk verminderen.

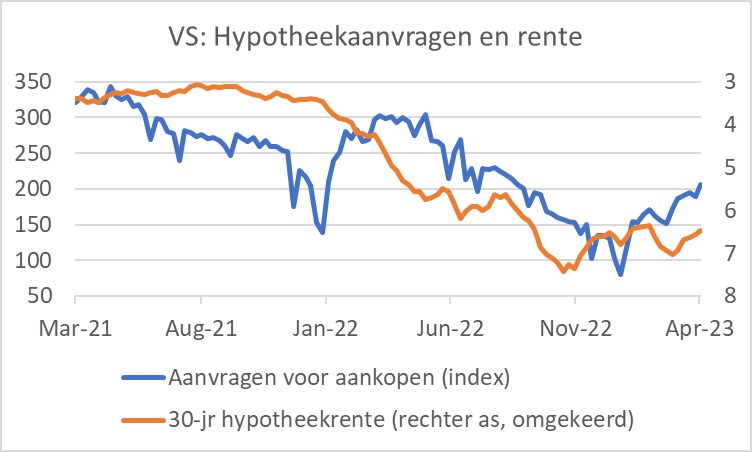

Onder invloed van de angst voor een recessie en de verwachting dat de Fed de rente niet veel verder meer zal verhogen, is de kapitaalmarktrente de laatste tijd gedaald. De Amerikaanse huizenmarkt is zeer gevoelig voor rentefluctuaties. In de volgende grafiek is te zien dat de recente daling van de hypotheekmarktrente snel heeft geleid tot een toename van het aantal hypotheekaanvragen. Als dat de huizenprijzen een impuls geeft, gaat mijn verhaal over minder inflatie als gevolg van huren wellicht niet op.

Bron: Macrobond

Bron: Macrobond

Maar mogelijk heeft het totale plaatje van de conjunctuur wel een matigende invloed op de inflatie. Het volgende plaatje laat zien dat het Amerikaanse mkb investeringsplannen vermindert. Dat heeft waarschijnlijk te maken met de toegenomen onzekerheid en de verminderde beschikbaarheid van het bancaire krediet.

Bron: Macrobond

Bron: Macrobond

Ook de Amerikaanse arbeidsmarkt lijkt te verzwakken. In de week van 8 april werden 239.000 nieuwe aanvragen gedaan voor werkloosheidsuitkeringen. Dat is niet een zorgwekkend niveau maar toch het hoogste sinds begin vorig jaar.

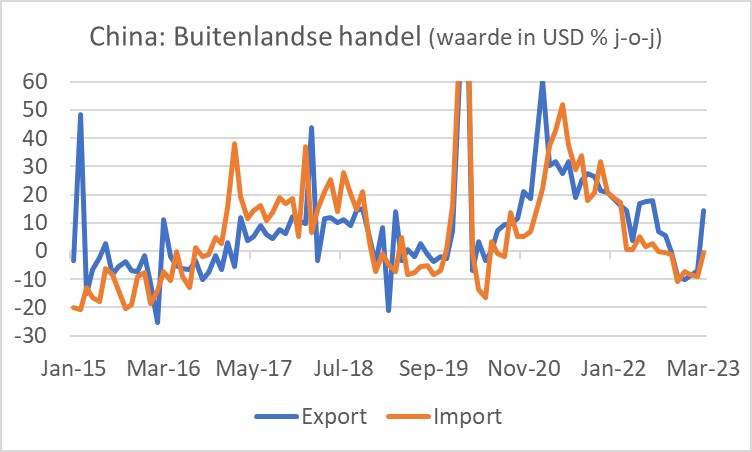

Chinese export verrast

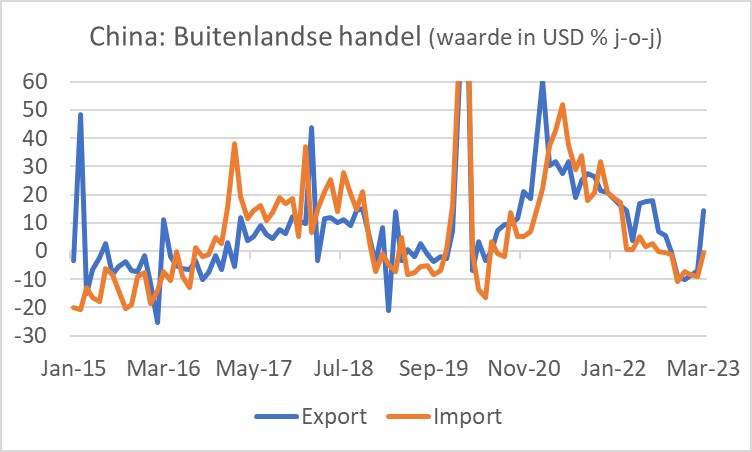

Zoals ik wel vaker heb gemeld, is de heropening van de Chinese samenleving één van de belangrijkste invloeden op de ontwikkeling van de mondiale economie dit jaar. De uitgebreide festiviteiten rond het Chinees Nieuwjaar hebben altijd grote invloed op de bedrijvigheid in China. Zicht daarop in de statistieken wordt bemoeilijkt doordat het Nieuwjaar niet elk jaar op dezelfde datum valt. Tot nog toe was het beeld over de heropening van de economie weinig eenduidig. Ondernemers in de dienstensector zijn veel optimistischer geworden, maar de collega's in de industrie veel minder. Ook leek de industriële productie niet fors toe te nemen. Daardoor kwamen de cijfers over de buitenlandse handel in maart als een complete verrassing. In die maand lag de waarde van de Chinese export liefst 14,8% hoger dan een jaar eerder. In januari/februari (voor die twee maanden wordt één cijfer gepubliceerd) werd nog een min geboekt van 6,8%. Vanaf oktober hadden de statistici rode cijfers geschreven. De geografische verschillen waren zeer opvallend. De export naar ASEAN-landen groeide met ruim 35%, die naar Rusland zelfs met 136%. Naar de EU werd ruim 3% meer geëxporteerd, maar de uitvoer naar de VS en Taiwan zat fors in de min, met respectievelijk -8% en -28%. Ook de Chinese import verbeterde, zij het minder spectaculair: -1,4% jaar-op-jaar, tegen -10,2% in januari/februari.

Als deze cijfers een voorbode zijn van het herstel van de bedrijvigheid in China dan zou dat de olieprijs een verdere impuls kunnen geven. Maar laten we niet te ver op de zaken vooruitlopen, het kan immers zijn dat de forse toename van de export is veroorzaakt door de vermindering van logistieke problemen, waardoor goederen die al geproduceerd waren nu met vertraging verscheept konden worden.

Bron: Macrobond

Bron: Macrobond

Inflatiebeeld is troebel

Het inflatiebeeld is momenteel troebel. De energieprijzen duwen de inflatie omlaag, maar dat zou kunnen veranderen als de olieprijsstijging van de afgelopen weken doorzet. En dat zou zomaar kunnen nu OPEC+ de productie heeft verlaagd en recente cijfers suggereren dat de Chinese economische bedrijvigheid misschien toch krachtig herstelt.

De komende maanden worden de inflatiecijfers daarnaast sterk beïnvloed door basiseffecten. Bij ons staan die de komende drie maanden weinig verdere daling van de inflatie toe, maar in de vier maanden daarna juist des te meer. In de VS is dat min of meer omgekeerd. Bovendien spelen daar de huren een belangrijke rol en ik denk dat het stijgingstempo daarvan binnen een paar maanden zal minderen.

Ook het zicht op de conjunctuur is vrij troebel. Er is een redelijk momentum, zelfs bij ons waar vooral de dienstensector de kar trekt. Ook zal doorgaand herstel in China een positieve invloed op de mondiale conjunctuur hebben. Toch zijn er ook tekenen van zwakte. Zo neemt de krapte op de Amerikaanse arbeidsmarkt duidelijk af. En vergeet niet dat de effecten van de renteverhogingen van de laatste twaalf maanden nog lang niet hun volledige effect op de conjunctuur hebben gehad. Daarnaast verkrappen banken in de VS en Europa hun voorwaarden voor kredietverlening, doorgaans een voorbode van een conjuncturele verzwakking. Fingers crossed.

Han de Jong

Han de Jong is voormalig hoofdeconoom bij ABN Amro en nu onder andere huiseconoom bij BNR Nieuwsradio. Zijn commentaren zijn ook te vinden op Crystalcleareconomics.nl

© DCA Market Intelligence. Op deze marktinformatie berust auteursrecht. Het is niet toegestaan de inhoud te vermenigvuldigen, distribueren, verspreiden of tegen vergoeding beschikbaar te stellen aan derden, in welke vorm dan ook, zonder de uitdrukkelijke, schriftelijke, toestemming van DCA Market Intelligence.