Wij gebruiken cookies

Wij maken gebruik van cookies en andere tracking-technologieën om uw surfervaring op onze website te verbeteren, om gepersonaliseerde inhoud en advertenties te tonen, om ons websiteverkeer te analyseren en om te begrijpen waar onze bezoekers vandaan komen.

Deze week verhoogden zowel de Fed als de ECB de officiële rente opnieuw. Voor de Fed was het de elfde renteverhoging sinds vorig jaar maart, voor de ECB de negende sinds juli 2022. Beide centrale banken nemen nu even vakantie en de beleidscomités komen pas over circa twee maanden weer bijeen. Bij de respectievelijke persconferenties wilde geen van beide bestuursvoorzitters vooruitlopen op de beslissing in september. Het enige concrete dat Christine Lagarde erover wilde zeggen, is dat de rente niet zal worden verlaagd. Alle andere opties hield ze open.

De ECB kan besluiten de rente weer te verhogen, maar kan er in september ook van afzien; wat dan weer niet wil zeggen dat het gedaan is met de renteverhogingen. Bij de Fed is het van hetzelfde laken een pak. Beide centrale banken zijn 'data afhankelijk'. Tussen nu en de volgende beleidsvergadering komt er een berg aan nieuwe economische data.

Als Powell en Lagarde zich niet willen vastleggen, wil ik er best iets over zeggen. Eerst maar over de ECB. Ik denk dat de ECB in september de rente opnieuw zal verhogen. Lagarde was duidelijk dat zij en haar collega's vastberaden zijn de inflatie te breken. Ze zei het niet met zoveel woorden, maar ik denk dat ze bedoelde te zeggen dat het onder controle brengen van de inflatie prioriteit zal hebben boven het voorkomen van een recessie.

Lagarde zegt interessante dingen over het inflatieproces

Over die inflatie zei ze, niet voor het eerst, dat die te lang te hoog blijft. Ook zei ze iets over het inflatieproces. Volgens haar is dat aanvankelijk in gang gezet door 'externe factoren', maar wordt het nu gedreven door loonstijgingen en bedrijfswinsten. Heel diplomatiek liet ze in het midden welke van deze twee momenteel domineert. Wel zei ze dat winstmarges in het eerste kwartaal wat zijn gedaald. Met andere woorden: de inflatieverhogende effecten van stijgende winstmarges liggen inmiddels achter ons. De sleutel ligt nu dus bij de loonstijging. Gegeven de krapte op de arbeidsmarkt denk ik dat de loonstijging onvoldoende zal temperen om de inflatie in de buurt van 2% te houden, een percentage dat de komende maanden wellicht (tijdelijk) bereikt kan worden vanwege basiseffecten.

Terecht wees Lagarde er verder op dat de inflatie in de dienstensector momenteel het grootste probleem is. Die sector is arbeidsintensief, zodat een loonstijging er een relatief grote invloed op de inflatie heeft. Bovendien is die sector volgens Lagarde relatief weinig rentegevoelig. Om een vertraging van de groei in die sector tot stand te brengen is dus een relatief forse rentestijging nodig. Dat brengt mij tot de conclusie dat de ECB nog niet klaar is.

Europese conjunctuur zwakt behoorlijk af

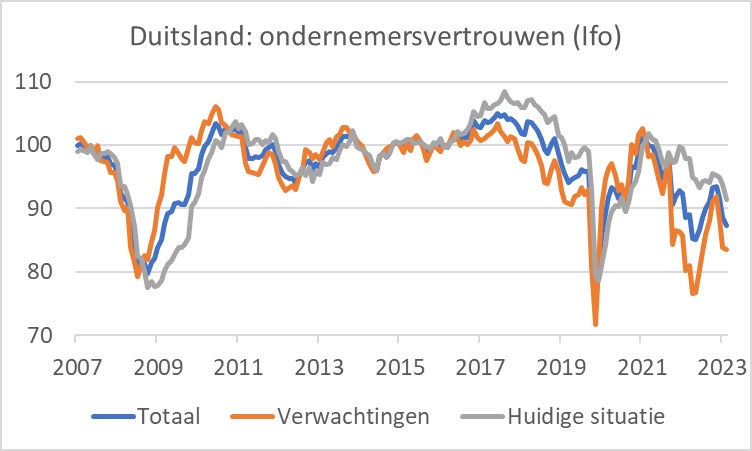

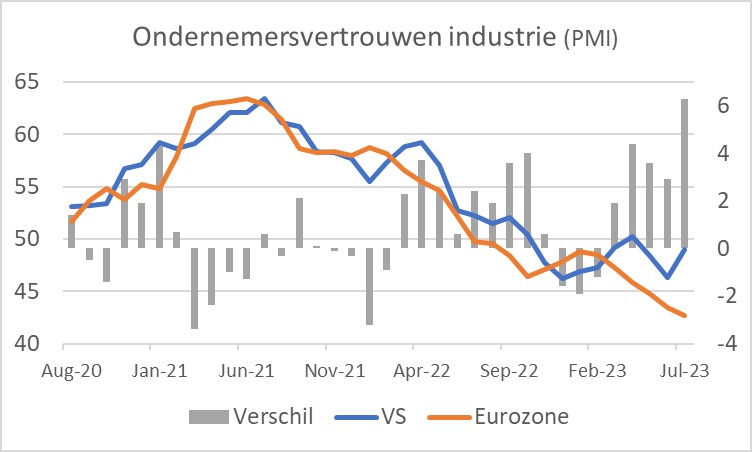

Dat het inmiddels allemaal minder florissant gaat met de Europese economie is duidelijk. We zien momenteel een ongebruikelijke combinatie van krappe arbeidsmarkten en een economie die al twee kwartalen is gestagneerd. Maandag komt Eurostat met voorlopige bbp-cijfers voor het tweede kwartaal. Duitsland zit al in een recessie. Eerder deze week bleek uit voorlopige cijfers van S&P Global dat het ondernemersvertrouwen in de eurozone in juli opnieuw is gedaald. Vooral de industrie heeft het moeilijk. Heel slecht was het cijfer voor het ondernemersvertrouwen in de Duitse industrie. Dat kwam in juli met 38,8 ver onder de 50,0, de scheidslijn van groei en krimp. De meest toonaangevende maatstaf van het Duitse ondernemersvertrouwen, de Ifo-index, daalde in juli meer dan verwacht, terwijl het niveau al ruim lager was dan het langjarige gemiddelde. Dat zijn 'recessie-niveaus'. De persberichten van S&P Global en Ifo geven weinig hoop dat de conjuncturele ontwikkeling de komende tijd ten goede zal keren.

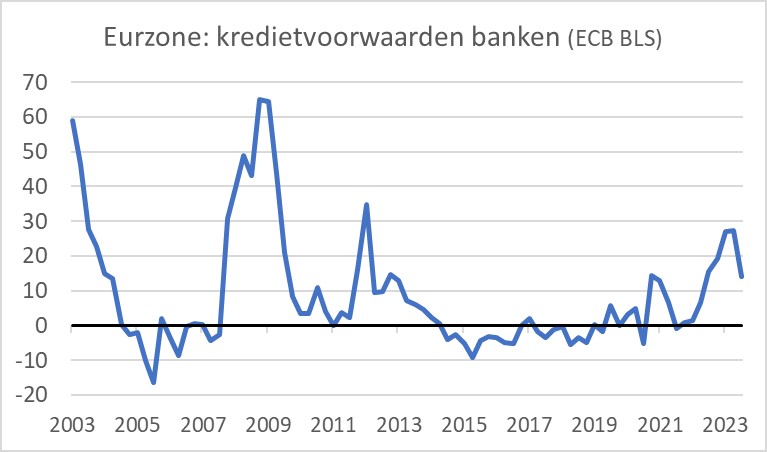

Het volgende plaatje is gebaseerd op de Bank Lending Survey (BLS) van de ECB. Die houdt deze enquête elk kwartaal onder commerciële banken. Een van de vragen is wat banken doen met de voorwaarden voor bedrijfskredieten. Als een meerderheid van de banken zegt die te verkrappen, dan komt er een cijfer boven nul. Wanneer per saldo meer banken kredietvoorwaarden versoepelen, dan komt het cijfer onder nul. In het tweede kwartaal hebben weer meer banken kredietvoorwaarden verscherpt dan versoepeld, al neemt het saldo van banken dat een krapper kredietbeleid voert wel iets af. Ook is duidelijk dat geen sprake is van een kredietschaarste zoals in 2008/09. Maar de voortdurende aanscherping van kredietvoorwaarden belooft weinig goeds voor de groei van de kredietverlening.

In de BLS vraagt de ECB aan de banken ook hoe het gesteld is met de kredietvraag van bedrijven. Een negatieve waarneming in de volgende grafiek is een teken dat de banken merken dat de kredietvraag daalt. In het tweede kwartaal werd een negatief record gevestigd. Nooit eerder meldden banken zo'n daling van de kredietvraag. Uit de details van de enquête blijkt dat dit voor een belangrijk deel aan de hogere rente te wijten is en voor een ander deel aan de verminderde investeringsgeneigdheid van bedrijven. Daar worden we ook al niet vrolijk van.

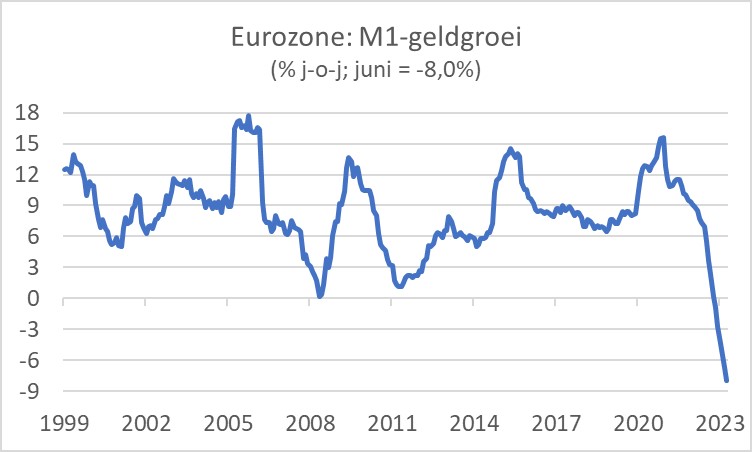

Het is geen wonder dat de geldgroei tegen deze achtergrond snel daalt. De volgende grafiek laat zien dat de geldhoeveelheid M1 (die bestaat uit middelen waarmee direct betaald kan worden) sinds de introductie van de euro nooit was gedaald (in de jaar-op-jaar vergelijking), maar dat er nu al een poosje een daling gaande is. Die is ook niet misselijk: 8,0% in juni.

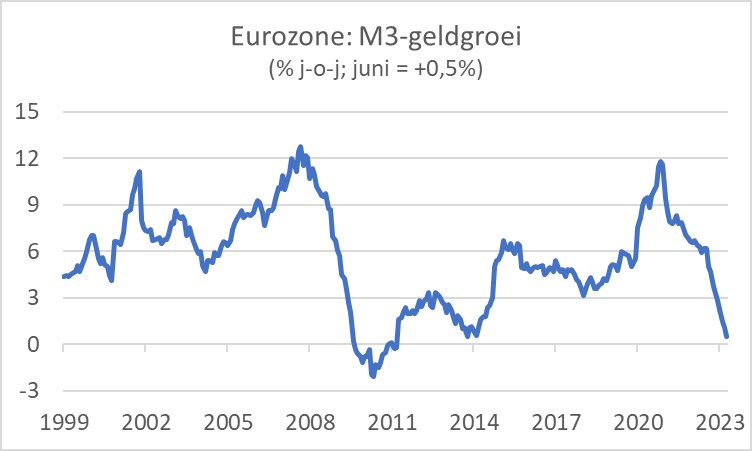

De groei van het brede geldaggregaat M3 (waar ook spaargeld en termijndeposito's in zitten) is niet bij een diepterecord, maar nog maar ternauwernood positief. Ook deze indicator duidt op een opmerkelijke verzwakking van de Europese conjunctuur.

De conclusie die zich volgens mij opdringt is dat de inflatie in de eurozone voorlopig vrij hardnekkig zal blijven terwijl de economie in een recessie belandt. Uiteindelijk zal die recessie de inflatie keren, maar daarvoor zal de arbeidsmarkt waarschijnlijk behoorlijk moeten afkoelen.

Anders in de VS

In de VS is de situatie anders. De conjunctuur is er duidelijk minder zwak. Zo groeide het bbp in het tweede kwartaal er met 2,4% geannualiseerd (op onze manier uitgedrukt was de groei 0,6% kwartaal-op-kwartaal). Vooral de bedrijfsinvesteringen trokken stevig aan. Ook is het vertrouwen van de industriële ondernemers in de VS minder zwak dan in de eurozone. De volgende grafiek laat zien dat het verschil tussen de inkoopmanagersindices in beide economieën in juli het grootste was in de afgelopen twee jaar.

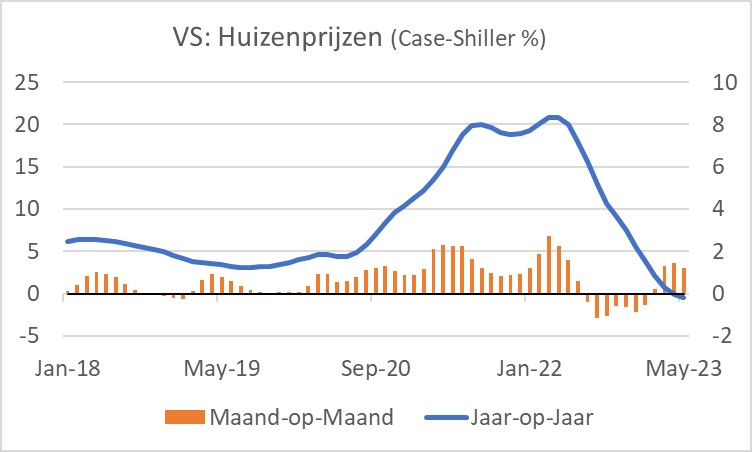

Verder is de Amerikaanse huizenmarkt aan een herstel begonnen. De volgende grafiek laat zien dat de huizenprijzen (volgens de Case-Shiller index) vanaf februari maand-op-maand alweer stijgen. In mei lagen de prijzen 4,2% hoger dan in januari.

De grote vraag is of dit alles verenigbaar is met het bereiken van de inflatiedoelstelling van 2%. Ik vrees van niet en ben geneigd te zeggen dat deze ontwikkelingen laten zien dat de rente nog niet hoog genoeg is. Daarom verwacht ik dat de Fed de rente uiteindelijk toch nog verder zal verhogen.

Producentenvertrouwen opnieuw gedaald in Nederland

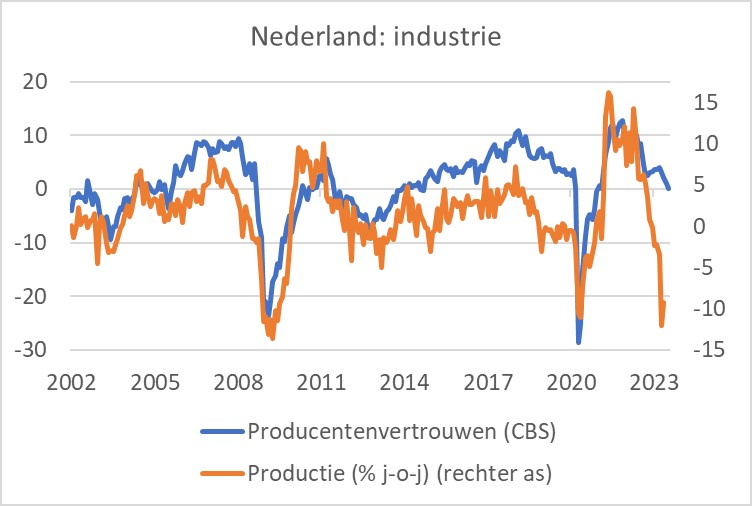

Volgens de index van het CBS is het producentenvertrouwen in ons land in juli verder gedaald. Van 1,0 in juni werd het 0,1 in juli. Het langjarig gemiddelde is iets hoger: 1,4. Vooral een verslechtering van het oordeel over de orderinstroom droeg bij aan de daling. Toch vind ik het niveau van de vertrouwensindex nog opmerkelijk hoog. De volgende grafiek laat zien dat er een groot gat is ontstaan tussen de vertrouwensindex en de feitelijke productie. In mei lag het productieniveau liefst 9,2% lager dan een jaar eerder.

Recessie onvermijdelijk

Deze week verhoogden de Fed en de ECB de officiële rentes opnieuw. Ze lieten alle opties voor toekomstige beslissingen open. Ik denk dat geen van beide 'klaar' zijn, al is de kans vrij groot dat de Fed de rente in september ongemoeid zal laten.

Door basiseffecten zullen de inflatiecijfers de komende maanden behoorlijk dalen. Maar dat verhult een paar onderliggende problemen. De inflatie in de eurozone wordt momenteel primair in de dienstensector gegenereerd. Daar spelen de lonen de hoofdrol. Gegeven de krappe arbeidsmarkt vrees ik dat de loonstijging onvoldoende zal temperen om op middellange termijn een inflatie van 2% mogelijk te maken. Daarom denk ik dat de ECB de rente nog verder zal verhogen.

Inmiddels verzwakt de conjunctuur van de eurozone zienderogen. Ik blijf dus van mening dat een recessie onvermijdelijk is.

De Amerikaanse economie staat er beter voor. Dat is positief, maar tegelijkertijd een probleem. Voor de VS vrees ik dat de conjunctuur te sterk blijft om de inflatiedoelstelling van 2% te bewerkstelligen. Daarom denk ik dat ook de Fed de rente uiteindelijk nog verder zal moeten opschroeven.

© DCA Market Intelligence. Op deze marktinformatie berust auteursrecht. Het is niet toegestaan de inhoud te vermenigvuldigen, distribueren, verspreiden of tegen vergoeding beschikbaar te stellen aan derden, in welke vorm dan ook, zonder de uitdrukkelijke, schriftelijke, toestemming van DCA Market Intelligence.